İNDİRİMLİ ORANA TABİ İŞLEMLERDE KDV İADE HESAPLAMASI

İNDİRİMLİ ORANA TABİ İŞLEMLERDE KDV İADE HESAPLAMASI

Burcu ALPTEKİN / Vergi Müfettişi

Katma Değer Vergisi Genel Tebliği’nde 07/07/2023 tarih ve 32241 sayılı Resmi Gazete’ de yayımlanan 10/07/2023 tarihinden itibaren geçerli olmak üzere 7346 sayılı Cumhurbaşkanı Kararı ile 2007/13033 sayılı BKK’ da yapılan değişiklik ile konuyla ilgili değişiklik yapılmış olup aşağıda açıklamaya sunacağımız değişiklik, uygulamaya yön vereceği için önem arz etmektedir.

Söz Konusu Değişiklik Nedir?

KDV Kanununun 28 inci maddesinin verdiği yetkiye dayanılarak Bakanlar Kurulunca vergi oranları indirilen teslim ve hizmetler dolayısıyla yüklenilen ve indirim yoluyla giderilemeyen KDV tutarlarının, Bakanlar Kurulu Kararı ile belirlenen sınırı aşan kısmı, KDV Genel Uygulama Tebliğinin (KDVGUT) 42. bölümünde belirtilen borçlara yılı içinde vergilendirme dönemleri itibariyle mahsuben, izleyen yıl içerisinde talep edilmesi kaydıyla nakden ya da söz konusu borçlara mahsuben iade edilebilecektir. İndirimli oran kapsamında yer almakla birlikte verginin konusuna girmeyen veya KDV’den istisna edilen işlemler dolayısıyla yüklenilen vergiler bu tebliğ kapsamında değerlendirilmeyecektir.

Buna göre indirimli oran kapsamındaki işlemlerden; KDV'nin konusuna girmeyenler KDV beyannamesine dâhil edilmeyecek, kısmi istisna kapsamına girenler dolayısıyla yüklenilen vergilerin indirim ve iadesi söz konusu olmadığından, yüklenilen bu vergiler işin mahiyetine göre gider, maliyet veya kanunen kabul edilmeyen gider olarak dikkate alınacak, tam istisna kapsamına girenler (ihraç kaydıyla teslimler hariç) dolayısıyla yüklenilen vergilerden indirim yoluyla telafi edilemeyenler ise ilgili işleme ilişkin usul ve esaslar çerçevesinde iade edilecektir.

İndirimli orana tabi işlemleri bulunan mükellefler, bu işlemleri nedeniyle yüklendikleri ve indirim yoluyla telafi edemedikleri için yılı içinde mahsuben iadesini talep edecekleri KDV tutarını aylar itibariyle ve kümülatif olarak hesaplayacaklardır. İade talebinin ilgili vergilendirme dönemleri itibariyle indirimli orana tabi tüm işlemleri kapsaması gerekmekte olup, işlemlerin ayrıştırılıp sadece bir kısmına yönelik hesaplama yapılması ve bu şekilde iade talep edilmesi mümkün değildir.

İndirimli Orana Tabi İşlemlerde Hesaplama Yöntemi

Hesaplamaya her yılın Ocak ayı itibariyle başlanacak olup ay içindeki iade hakkı doğuran işlemin bünyesine giren vergiden, işlem dolayısıyla %1 veya %8 oranı uygulanarak (10 Temmuz 2023 tarihinden geçerli olmak üzere Genel Katma Değer Vergisi oranı %18’den %20’ye çıkarılmıştır. Aynı tarihte, teslim ve hizmeti %8 oranında KDV ye tabi olan ürün ve hizmetlerin KDV oranı ise %10 a çıkarılmıştır.) hesaplanan KDV düşülecek ve ay içi itibariyle “İadeye Esas KDV” tutarına ulaşılacaktır. Bu tutar Ocak ayı devreden vergisi ile karşılaştırılacaktır. Beyannamede sonraki döneme devreden vergi yer almıyorsa o dönem için dönem sonu iade hesabı “sıfır” kabul edilecektir. Sonraki döneme devreden vergi mevcutsa ve iadeye esas KDV tutarını (yüklenilen KDV - hesaplanan KDV farkı) aşıyorsa iadeye esas KDV tutarı, aşmıyorsa devreden vergi tutarı “İade Edilebilir KDV” olarak kabul edilecektir. Bu tutar ilk ay sonu itibariyle iade edilebilir KDV tutarıdır. Ocak ayında indirimli orana tabi işlem yoksa iade edilebilir KDV “sıfır” olarak dikkate alınacaktır.

Şubat ayında indirimli orana tabi işlemin bünyesine giren vergiden, işlem dolayısıyla hesaplanan vergi düşülerek Ocak ayında yapıldığı gibi ay içi iadeye esas KDV tutarına ulaşılacaktır. Bu tutar, Ocak sonu iade edilebilir KDV tutarı ile toplanacak ve toplam Şubat sonu devreden vergisi ile karşılaştırılacaktır. Karşılaştırma, Ocak ayındaki gibi yapılarak Şubat sonu “İade Edilebilir KDV” tutarına ulaşılacaktır. Bu tutar, iadeye hak kazanılan iki aylık kümülatif KDV tutarıdır. Şubat ayında indirimli orana tabi işlem yoksa Şubat içi iadeye esas KDV de olmayacağından, devreden vergi ile karşılaştırma Ocak sonu iade edilebilir KDV esas alınarak yapılacaktır.

Yıl İçindeki İade Talepleri

Yıl içerisinde yapılacak tüm iade taleplerinde; önceki dönemlerde iade talebinde bulunulup bulunulmadığına bakılmaksızın ilgili yıl için belirlenen alt sınır ve iadesi talep edilen tutarlar dikkate alınmadan iadenin talep edildiği her bir döneme kadar yukarıda belirtildiği şekilde kümülatif bir hesaplama yapılması gerekmektedir. Bu hesaplama sonucu bulunan tutardan ilgili yıl için belirlenen alt sınır ve önceki dönemlerde mahsuben iadesi talep edilen tutarlar çıkarılacak ve varsa kalan tutarın mahsuben iadesi talep edilecektir.

Bu işlem sonucunda herhangi bir tutar kalmıyorsa bu dönemde iade talebinde bulunulması söz konusu değildir. Dolayısıyla ilk iade talebinden sonraki dönemlerde yapılacak iade taleplerinde kümülatif iade edilebilir tutar, ilgili yıl için belirlenen alt sınır ve önceki dönemlerde mahsuben iadesi talep edilen tutar toplamını aşıncaya kadar herhangi bir iade talebinde bulunulamayacaktır. Öte yandan ilk defa iade talebinde bulunulduğu dönemden önceki dönemlerden herhangi birinde ödenecek verginin bulunması durumunda, ödenecek vergi çıkan bu dönemden önceki dönemlere ilişkin olarak herhangi bir iade talebinde bulunulamayacaktır.

İade Tutarı Hesabı

İndirimli orana tabi işlemlerde iade tutarı, indirimli orana tabi teslim veya hizmetle ilgili olarak yüklenilen vergi ile söz konusu işlemler üzerinden hesaplanan vergi arasındaki farkın sonraki döneme devreden KDV ile karşılaştırılması sonucu belirlenmektedir. Bu hesaplama yapılırken, indirimli orana tabi işlemler üzerinden hesaplanan verginin bu işlemler nedeniyle yüklenilen vergiden yüksek olduğu dönemlerdeki tutarlar arasındaki fark, cari dönem sonu iade edilebilir KDV tutarından düşülecektir.

Diğer taraftan indirimli orana tabi teslim veya hizmetle ilgili olarak yüklenilen vergi ile söz konusu işlemler üzerinden hesaplanan vergi arasındaki farkın %1 oranına tabi işlemler için işlem bedelinin % 17 'sini, %8'e tabi işlemler için ise işlem bedelinin %10'unu aşan kısmı, iade hesabına dahil edilmeyecektir. Azami iade tutarının belirlenmesinde iade talebinde bulunulan döneme kadar yapılan toplam işlem bedeli dikkate alınacak, ay içi hesaplamalarda azami iade edilebilir tutarın aşılması bu durumu değiştirmeyecektir. Ancak işlemin bünyesine doğrudan giren harcamalara ilişkin olarak yüklenilen verginin azami iade tutarını aşması halinde mükellefin iade talebi, aşan kısım için münhasıran vergi inceleme raporu sonucuna göre yerine getirilecektir. (Her ne kadar kanunun lafzında, (II) sayılı listede yer alan teslim ve hizmetlerde uygulanan KDV oranının, kanuni orana eşit olduğundan bahisle indirimli oran kapsamında değerlendirilmeyeceği sonucuna varılsa da, genel oranın %20’ye çıkarılması ile önceki 8-18 oran arasındaki %10 fark, yeni durumda 10-20 şeklinde olduğundan aynen korunmuş durumdadır.)

Yılı İçinde Mahsuben İade Edilemeyen Vergi

Yılı içinde mahsuben iade edilemeyen verginin izleyen yıl içinde nakden veya KDVGUT’ un (42.) numaralı bölümünde belirtilen borçlara mahsuben iadesinde, yılı içinde mahsuben iade edilen tutarlar dikkate alınmadan aylar itibariyle kümülatif hesaplama yapılacak, bulunan tutardan yılı içinde mahsuben iadeler düşülecek, kalan tutarın işlemin yapıldığı yıl için belirlenen iade edilmeyecek alt sınırı aşan kısmının nakden veya mahsuben iadesi ise izleyen yılın Ocak-Kasım vergilendirme dönemlerine ilişkin KDV beyannameleri ile talep edilebilecektir.

İadesi talep edilebilir tutar, izleyen yılın Ocak vergilendirme döneminden iadenin talep edildiği döneme kadar verilen beyannamelerde yer alan devreden vergi tutarları ile karşılaştırılacaktır. Buna göre; devreden vergi tutarı, iadenin talep edildiği döneme kadar bütün dönemlerde iadesi talep edilen tutarı aşıyorsa, talep edilen tutarın tamamı iade edilebilecektir. Devreden vergi tutarı, iadenin talep edildiği döneme kadar herhangi bir dönemde iadesi talep edilebilir tutarı aşmıyorsa, iadenin talep edildiği döneme kadar verilen beyannamelerde yer alan en düşük devreden vergi tutarı iade edilebilecek tutar olarak dikkate alınacaktır. İadenin talep edildiği döneme kadar aradaki dönemlerden herhangi birisinde ödenecek vergi çıkması halinde ise iade talep edilmesi söz konusu olmayacaktır.

Yıllık iadelerde azami iade tutarının belirlenmesinde, iade talebinde bulunulan yıldaki toplam işlem bedeli esas alınacak, ay içi hesaplamalarda azami iade edilebilir tutarın aşılması bu durumu değiştirmeyecektir.

İade Yöntemi

İndirimli orana tabi teslim ve hizmetlerle ilgili olup yılı içerisinde indirilemeyen vergi tutarı iade edilebilecek iken, istisnaya tabi işlemlerde ise istisna edilmiş bulunan işlemlerle ilgili fatura ve benzeri vesikalarda gösterilen katma değer vergisinin hesaplanan katma değer vergisinden mahsup edilemeyen kısmı iade edilebilecektir. İki iade yöntemi arasındaki en önemli fark, indirimli orana tabi işlemlerde mükellefe yılı içerisinde indirilemeyen verginin tamamı (Bakanlar Kurulunca tespit edilen sınırın üzerindeki tutar) iade edilecek, istisnaya tabi işlemlerde ise bu işlemlerle ilgili fatura ve benzeri vesikalarda gösterilen katma değer vergisinden (yüklenilen KDV) mükellefçe hesaplanıp mahsup edilemeyen tutar iade edilecektir.

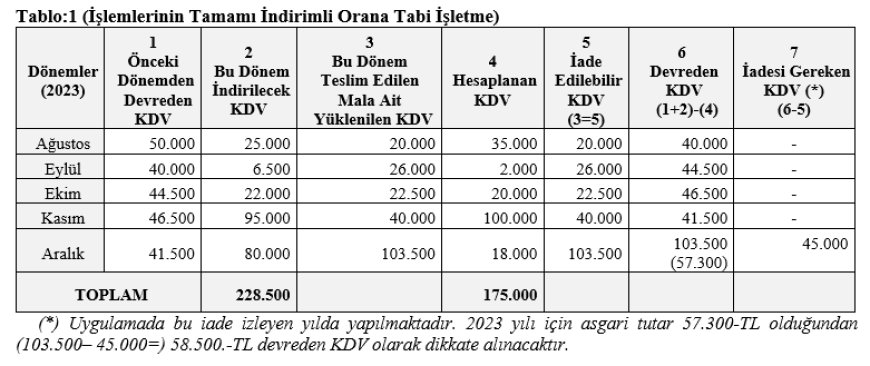

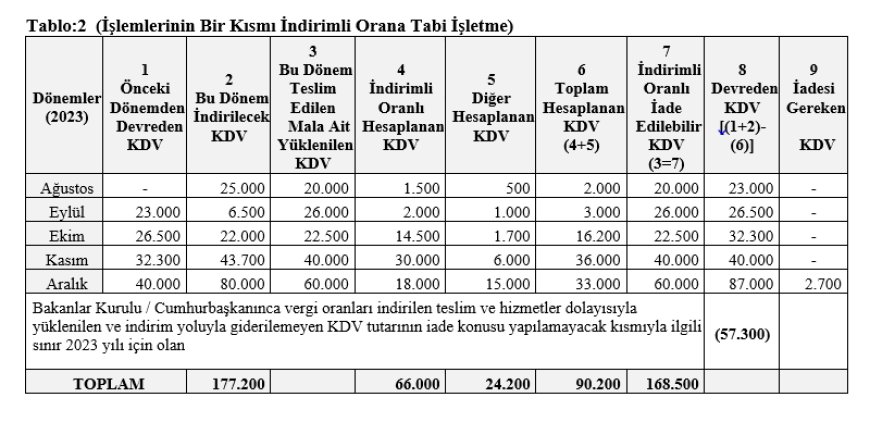

Durum böyle olmakla birlikte aşağıdaki tablolar, indirimli orana tabi işlemlerde KDV iadesi yönünden hesaplama yöntemine örnek teşkil edeceklerdir. (Bakanlar Kurulu / Cumhurbaşkanınca vergi oranları indirilen teslim ve hizmetler dolayısıyla yüklenilen ve indirim yoluyla giderilemeyen KDV tutarının iade konusu yapılamayacak kısmıyla ilgili sınır, 2023 yılı için 57.300 TL olduğu dikkate alınmak suretiyle/Katma Değer Vergisi Genel Uygulama Tebliğinde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 44))

Ayrıca 2022 yılında indirimli orana tabi işlemler nedeniyle beyan edilen ancak iadesi talep edilmeyen KDV iade tutarlarının, Ocak 2023 dönemi KDV beyannamesinde sonraki döneme devreden KDV tutarına eklenmesi gerekmekte olduğu husus da göz ardı edilmemelidir.

Tablo:1’deki bilgilere göre mükellef, dönem içinde indirimli orana tabi işlemler nedeniyle 228.500 TL KDV ödemiş, buna karşılık 175.000 TL KDV hesaplamıştır. Mahsup edilemeyen tutar (228.500– 175.000=) 53.500 TL’dir. Örnek üzerinde; yüklenilen KDV tutarının 103.500 olduğu bunun 1.200 TL’sinin henüz alıcısına teslim edilmeyen mala ait olduğu varsayımı altında söz konusu malın indirimli oranda katma değer vergisine tabi tutulacağı Aralık ayı sonu itibariyle belli olmadığı izahtan varestedir. Bu nedenle henüz hakediş raporuna bağlanmayan veya faturası düzenlenmeyen mal ve hizmetlere ait KDV’nin iade hesabına alınması doğru bir yöntem olmayacağı açıktır. Ancak burada dikkate edilmesi gereken konu, iadesine izin verilmeyen tutar stokta kalan mala ait (103.500- 57.300=) 46.200 TL KDV değil, hakediş raporuna bağlanmayan veya faturası düzenlenmeyen mal ve hizmetlere ait KDV olan 1.200 TL’dir.

Yukarıdaki örnekte işletmenin Aralık ayında indirimli orana tabi işlem nedeniyle yüklendiği KDV 103.500 TL hesaplandığı ve henüz teslim edilmeyen mala ait indirilecek KDV’nin 1.200 TL hesaplandığı varsayımı altında bu mükellefe yapılabilecek iade, Bakanlar Kurulu / Cumhurbaşkanınca vergi oranları indirilen teslim ve hizmetler dolayısıyla yüklenilen ve indirim yoluyla giderilemeyen KDV tutarının iade konusu yapılamayacak kısmıyla ilgili sınır olan 2023 yılı için 57.300 TL de dikkate alınacak olup, devreden KDV’nin 46.200 TL tutarından hakediş raporuna bağlanmayan veya faturası düzenlenmeyen mal ve hizmetlere ait KDV olan 1.200 TL haricindeki 45.000 TL’si iade edilecek, kalan 1.200 TL ise gelecek yıla devredecektir. Ancak iade edilebilir tutarın hesabında Bakanlar Kurulu Kararı ile ilgili yıl için belirlenen tutar da dikkate alınacak 2023 yılı için belirlenen tutar 57.300 TL’nin üzerinde olması gerektiğinden, mükellefe 45.000 TL iade yapılacak, gelecek yıla 58.500 TL devredecektir.

Sonuç Olarak

Sonuç olarak, indirimli oranlarla yapılan işlemlerde KDV iadesi işlemi, işletmeler için vergi yükünü azaltma ve maliyetleri düşürme açısından önemli bir adımdır. Ancak bu sürecin yasal gerekliliklere uygun şekilde yerine getirilmesi, iade sürecinin sacayakları olan mükellef, hazine ve denetim mekanizması açısından yasal zeminde ve doğru olarak gerçekleşmesi açısından önem arz etmektedir.